FXとは

「FXって難しそう」、「専門用語が多くて理解できない」

名前は聞いたことある方も多いと思いますが、実際なんなのか、そんな悩みを抱える初心者のために、

「そもそもFXとは?」の部分から知識を解説します。

【FXとは】

ある国の通貨を別の国の通貨に交換することを「外国為替(がいこくかわせ)」といいます。外国為替は、英語で「フォーリン・エクスチェンジ(Foreign Exchange)」といい、これが「フォレックス(Forex)」に短縮され、更に略されたのが「FX(エフエックス)」です。

正式には「外国為替証拠金取引(がいこくかわせしょうこきんとりひき)」といいます。「外為(がいため)」の略称でも呼ばれています。

FXで取引されているのは、物やサービスではなく、お金とお金の交換レートです。この交換レートを為替レートといいます。「日本円を1ドル○○円で米ドルに交換したい」「1ドル△△円なら、米ドルを日本円に交換してもいい」。世界中には、ある通貨を「買いたい人」「売りたい人」が大勢いて、彼らの動向で為替レートは常に変動していきます。人気が高く欲しい人が多い場合は、為替レートは値上がりし、逆に人気が低い場合は為替レートは値下がりします。FXとは、この為替レートの変動を利用した差益を目的とした金融商品です。

外貨(例えば米ドル)を安い時に買って、高くなったら売る。するとその差額が利益になる。これがFXで利益を得る最も基本的な方法です。

【少ない資金で取引が可能】

外国為替取引の仕組みについて簡単にお話ししましたが、では、“FX”とはいったいどういう取引なのでしょうか。

FX(外国為替証拠金取引)とは、外国為替取引を「証拠金」で行う取引です。

「証拠金」は、取引を行う際に相手方に預け入れる「担保金」のようなものです。FXは、将来必ず決済(反対売買)することが約束された「差金決済」という決済方法を採用した取引です。そのため、総取引額の現金(キャッシュ)の受渡しは必要とされず、売買の損益の受渡しのみで取引が完結します。

例えば、ドル/円が1ドル=100円のときに10,000ドルの取引をするとしましょう。本来であれば100円×10,000ドル=100万円がなければ10,000ドルを手に入れることはできません。

しかし、FXは上述のとおり差金決済を採用した証拠金取引ですので、総取引額(100万円)の数パーセントの証拠金を預け入れるだけで、10,000ドル分の取引を行うことができるのです。

もし、5万円の損失が発生すれば、預けている証拠金から差し引かれます。逆に5万円の利益が出た場合は預けている証拠金に加算されます。

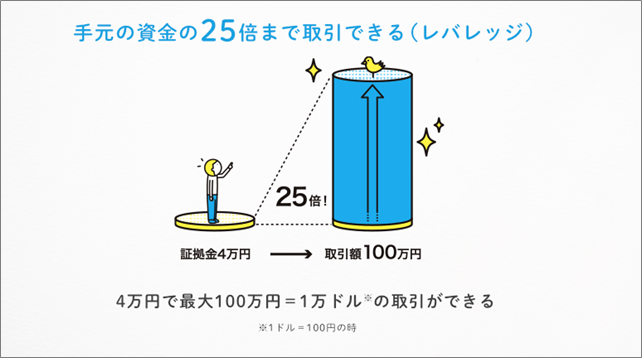

証拠金で取引が出来るFXは、資金効率がよいため、レバレッジの効いた取引であると表現されることがあります。よく耳にする「レバレッジ○倍」というのは、「証拠金に対して総取引額が何倍か」を指しています。

【24時間取引が可能】

外国為替取引の特徴のひとつに、取引を行う場所または建物を特定するいわゆる「取引所」が存在しない(一部の限定的な取引を除き)という点があります。

外国為替取引は電話やインターネットを介して、「買いたい人」と「売りたい人」それぞれが個々に取引を成立させる方法が主流になっていて、このような取引形態を「相対取引」といいます。

同時刻、同通貨ペアの取引であっても、その成立価格は個々の取引によって違っています。

そのため、為替レートは取引会社によって異なることがあります。

また、電話やインターネットを介して全世界がひとつのマーケットを形成しているため、どこかの国または地域で取引をしている限り、いつでも取引に参加することが可能です。

したがって、外国為替は土曜日、日曜日と1月1日以外の日は基本的に常に取引が継続されており、それに準じて、FXも24時間取引ができます。ご自身のライフスタイルに取り入れて、取引することが可能なのです。

※メンテナンス時間は取引ができませんのでご注意ください。

【FXのメリット】

1.少ない資金で大きな投資ができる

1つ目のFXの魅力は少ない資金で大きな投資ができることです。

投資は、より大きな利益を出すためには多くの資金が必要になりますよね。

しかし、手元に大金がなくてもFXではレバレッジがかけられるため「手元の資金以上のお金」で投資をすることが可能です。

レバレッジとは

レバレッジとは、「梃子(てこ)」を意味する言葉。 「てこの原理」を使うと、小さな力でも重いものを動かせますよね。FXのレバレッジも同様で「少ない資金でも大きな投資」を可能にしてくれます。 リスクと引き換えに大きな利益を生み出すことができる、FXならではの特徴と言えるでしょう

どういうことかというと、手元に10万円の資金があると仮定します。このとき、レバレッジを10倍かけると、資金10万円×レバレッジ10倍の計算で、100万円分のFX取引ができるように(米ドルなら、10万円で1万米ドルを買える)ようになります。

このとき、為替レートで米ドルが1円上昇したとすると、その価値は101万円に上昇。

10倍のレバレッジをかけたことで、わずか1%の値動きで10%の利益を得ることができるということです。

そしてこのとき注意しなければならないのは、利益が10倍になる反面、「損失も10倍になる可能性がある」ということです。レバレッジのリスクについては後ほど詳しく解説しますが、まずはレバレッジが「諸刃の剣」であることを覚えておきましょう。

現在、国内のFX会社のレバレッジは最大25倍までとなっています。

レバレッジをかけることで少額でも大きな投資をすることができ、結果として大きな利益を狙うことができるのです。

2.不況でも利益は出せる

「投資で利益を出せるのは景気が好調なときだけ」と思っている人は多いのではないでしょうか。

確かに「買った後に相場が値上がりしたら売る」という手法の投資は、好景気でなければ利益が出せません。

しかしFXは2国間の通貨の交換価値の変動を利用する取引であるため、「相場が下落していても利益を出せる」という特徴があります。円安や円高、不況といったどんな相場においても、通貨の価値に変動があれば利益を狙えるのです。

その理由は、FXは外貨を「買う」という取引からだけでなく、外貨を「売って後で買い戻す」という取引が可能だからです。

どういうことかというと、1ドル=101円のときに現実には保有していないドルを売り、1ドル=100円になった時点で、ドルを買い戻すことで1円の利益を得られます。

慣れないうちは「実際にドルを持っていないのに売れる」ということが不思議に感じるかもしれませんが、これぞFXならではの特徴。

売り買いどちらからでもエントリーできるので、どんなに景気が悪く株式市場が低迷していても、FXは利益を出すことが可能ということを覚えておいてください。

3.スワップポイントがたまる

FXでは通貨を売買して利益を出すこと以外に、「外貨を買ってもっているだけ」で資金を増やすことができます。「スワップポイント」という仕組みがあるからです。

*スワップポイントとは

スワップポイントとは、FXで売買を行ったときに発生する2国間の「政策金利の差」のこと

通貨にはそれぞれの国が設定した政策金利が存在します。例えば日本の場合、政策金利は年-0.1%でマイナス金利となっています。しかし、高金利通貨として有名なトルコリラの場合、年16.5%(2019年10月現在)です。

トルコリラのような高金利通貨を買って日本円のような低金利通貨を売るという取引を行った場合、2国間の政策金利の差額分を利益として受け取ることができるという仕組みです。

この2国間の金利差のことをスワップポイントといいます。

スワップポイントは高金利通貨を買い、持ち続けることで毎日付与されます。

【FXのデメリットとリスク】

FXは投資である以上、当然リスクも存在します。

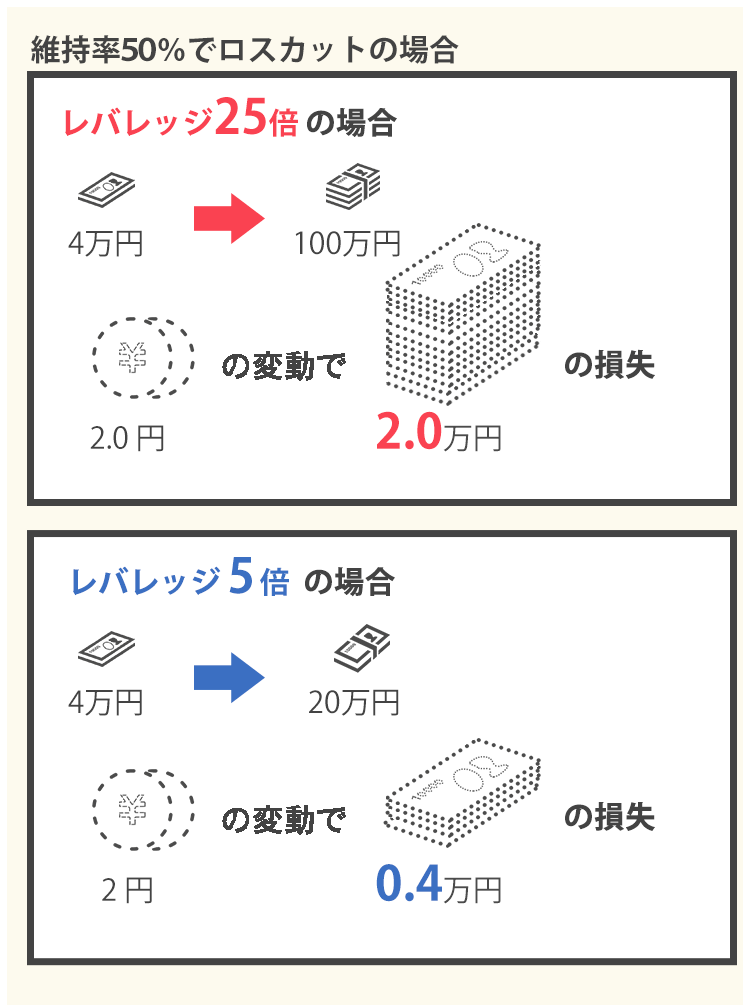

特に、FXはレバレッジという仕組みで資産以上の金額を投資できるため、損失のリスクもより大きくなる可能性があります。

100万円の資金を投入しても、うまくいかなければ10万円や20万円損をすることもありますし、最悪の場合は100万円がすべてなくなってしまう場合もあります。

一般的にレバレッジとリスクは正比例の関係にあるので、レバレッジをかければかけるほどリスクは大きくなります。

リスクはレバレッジ5倍よりも10倍、10倍よりも15倍のほうが当然大きくなります。レバレッジを25倍などと高く設定しすぎて取引をすると、資金の維持率がギリギリになってしまいます。

高いレバレッジで取引をしていると、少しでも損失の方向に動いただけで強制ロスカットされてしまい、取引ができなくなるというケースもあります。

【強制ロスカットとは】

含み損が拡大し、口座に入金している金額(証拠金額)の一定ラインを下回ると、FX会社が強制的に損失を確定し決済すること

強制ロスカットを簡単に説明すると、急激な為替の変動でトレーダーが膨大な損失を被ってしまわないための装置のようなものです。

つまり、資金10万円でトレードしているのであれば、10万円以上の損失を出してしまう前に強制的に損失を確定させてしまうわけです。

値動きがあまりにも急激な場合、ロスカットが間に合わない(=証拠金以上の損失が発生する)可能性があるのも事実ですが、基本的にロスカットは「証拠金を上回る損失」という最悪のケースを避ける装置と考えていいでしょう。

ただし、ロスカットにあえば当然ながら投入資金を失い、マーケットから退場せざるを得ません。そうならないようにリスク管理することが大切です。

まとめ

いかがでしたでしょうか?

FXについて解説していきました。

この記事を読んで少しでも投資に興味を持ち、お金について今一度

考えてみてはいかがでしょうか?